La norma 43 es una pieza clave dentro del ecosistema bancario de España, y representa un estándar esencial para la gestión y procesamiento de información financiera, especialmente en todo lo que tiene que ver con la gestión de tesorería y la administración financiera empresarial.

En este artículo, profundizaremos en qué es exactamente la norma 43, explorando sus orígenes, su estructura detallada, y cómo esta normativa transforma el intercambio de datos financieros entre bancos y empresas.

Al comprender la Norma 43, no solo descubrimos un mecanismo técnico utilizado en la banca, sino también cómo influye en la eficiencia operativa y en la seguridad de la información financiera.

En este artículo aprenderás:

- ¿Qué es la norma 43?

- ¿Para qué sirve la norma 43?

- ¿Cómo funciona la norma 43?

- ¿Cuál es la estructura de la norma 43?

- Ventajas y desventajas de la norma 43

- ¿Es posible convertir un archivo en norma 43 a Excel?

- La relación entre las APIs y la norma 43

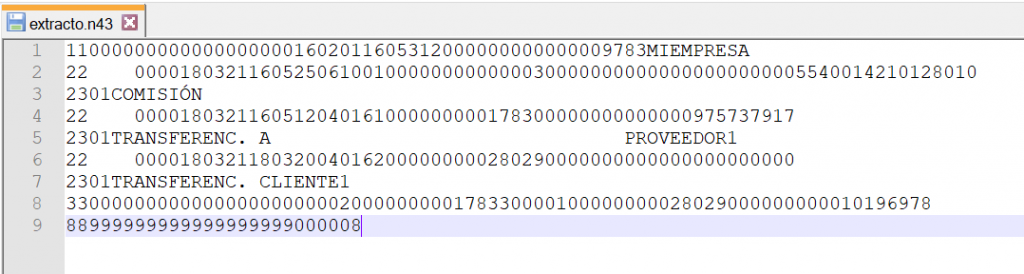

- Ejemplo de un fichero norma 43

¿Qué es la norma 43?

La norma 43 es un estándar español utilizado por bancos y entidades financieras para facilitar el intercambio de información sobre movimientos bancarios y saldos de cuentas de manera telemática de una entidad bancaria determinada.

Este cuaderno tiene sus orígenes en el sistema bancario español. Fue desarrollada por la Asociación Española de Banca (AEB), para estandarizar la forma en que las entidades bancarias intercambian información sobre movimientos de cuentas y saldos bancarios. Por eso, en ocasiones se conoce también como Cuaderno 43, AEB 43 o CSB 43, siglas de Consejo Superior Bancario.

Antes de la implementación de este estándar, cada banco podía utilizar su propio formato para registrar y compartir información financiera, lo que complicaba las transacciones entre diferentes bancos y la gestión de datos por parte de los clientes y las empresas. La estandarización a través del cuaderno 43 simplificó estos procesos de manera significativa.

¿Para qué sirve la norma 43?

En general, el objetivo de la norma 43 es facilitar la conciliación bancaria de las empresas, un importante proceso contable. Al tener una estructura definida, las empresas reciben la información de la norma 43 en un formato conocido de antemano, lo que les permite automatizar la recepción de la información bancaria y conciliar sus cuentas de tesorería.

Piensa en tu cuenta bancaria. Cuando entras en tu banco a través de la banca online, puedes conocer tu saldo y los movimientos bancarios en unas fechas determinadas. La norma 43 ofrece esta visualización, pero con un formato determinado más comprensible por una máquina, y con todas las descripciones necesarias para conciliar correctamente la información bancaria con la contabilidad empresarial.

¿Cómo funciona la norma 43?

Los bancos, dentro de su operativa diaria, generan el fichero con la norma 43 en la estructura definida por la AEB con toda la información de los movimientos de su cuenta bancaria.

Normalmente, los usuarios se descargan este fichero desde su plataforma bancaria y en su ordenador local para después subirlo a su ERP. Posteriormente, se activan los procesos en el sistema para la contabilización y la conciliación de los movimientos bancarios.

En ocasiones, las empresas cuentan con protocolos de comunicación bancaria que eliminan la intervención humana. De manera diaria, generalmente a primera hora de la mañana, la interfaz bancaria envía el fichero a la empresa a través de redes dedicadas P2P entre el ERP y los sistemas del banco. En ese momento, se contabilizan y concilian los movimientos.

🔗 Ampliar información: Si quieres saber más sobre qué es y cómo funciona el formato MT940 te recomendamos que leas nuestro artículo específico.

¿Cuál es la estructura de la norma 43?

A simple vista, el fichero de la norma 43 es una ristra de números y letras poco comprensible por un humano. Sin embargo, es importante que tenga una estructura predefinida, ya que esto les hace ser comprensibles por una máquina.

Su estructura está compuesta por varios bloques: registro de cabecera.

Registro de cabecera

El registro de cabecera contiene la información sobre cada una de las cuentas corrientes que la empresa tiene abiertas en un banco determinado. Existen tantos registros de cabecera como cuentas bancarias abiertas en ese banco.

Existen tantos bloques de registros de cabecera como cuentas bancarias tenga abierta la empresa en esa entidad.Comienza siempre con «11», y su estructura es la siguiente:

- Código Registro: «11».

- Clave de la Entidad.

- Clave de Oficina.

- Nº de cuenta.

- Fecha inicial.

- Fecha final.

- Clave Debe o Haber.

- Importe saldo inicial.

- Clave de divisa.

- Modalidad de información.

- Nombre abreviado.

- Libre.

Registro principal de movimientos

Cada uno de estos bloques hacen referencia a un movimiento diferente dentro de la cuenta bancaria, tanto los cargos (con signo negativo) como los abonos (con signo positivo). Si en esa fecha concreta no ha habido movimientos en la cuenta bancaria, este registro no se utiliza. Cada registro viene identificado por un bloque diferente. Comienza por «22», y tiene los siguientes conceptos:

- Código Registro: «22».

- Libre.

- Clave de Oficina Origen.

- Fecha operación.

- Fecha valor.

- Concepto común.

- Concepto propio.

- Clave Debe o Haber.

- Importe.

- Nº de documento.

- Referencia 1.

- Referencia 2.

Registro complementario de movimientos

La utilización del registro complementario depende del tipo de movimiento y de la entidad bancaria, pero normalmente se utiliza de forma complementaria al registro principal de movimientos, con el motivo del movimiento y el nombre de la entidad que hizo o a la que se hizo el ingreso. Empieza por «23», y tiene los siguientes conceptos.

- Código Registro: «23».

- Código Dato.

- Concepto.

- Concepto.

Registro final de cuenta

Este registro cierra la apertura de la cuenta bancaria. Se utiliza para saber dónde termina una cuenta bancaria. A partir de este momento, ya no hay varios movimientos de esa cuenta bancaria, y o bien se abre una nueva cuenta bancaria o bien se termina el fichero. Al igual que el registro de cabecera, existen tantos bloques como cuentas bancarias haya abiertas por la empresa en la entidad. Comienza por «33».

- Código Registro: «33».

- Clave de Entidad.

- Clave de Oficina.

- Nº de cuenta.

- Nº apuntes Debe.

- Total importes Debe.

- Nº apuntes Haber.

- Total importes Haber.

- Código Saldo final.

- Saldo final.

- Clave de Divisa.

- Libre.

Registro fin de fichero

Es el último registro del fichero, e indica que ya no hay más cuentas bancarias que procesar. Hay un único registro de fin de fichero por fichero. Empieza por «88».

- Código de Registro: «88».

- Nueves.

- Nº de registros.

- Libre.

Ventajas y desventajas de la norma 43

Esta norma cuenta con una serie de ventajas evidentes, pero también tiene algún inconveniente. A continuación, repasamos algunos de los más relevantes.

Ventajas de la norma 43

Las principales ventajas de la norma 43 son las siguientes:

- Es un formato estandarizado, así que proporciona un formato común para el intercambio de información financiera entre diferentes entidades bancarias y empresas. Esto garantiza que todos los participantes «hablen el mismo idioma» en términos de datos financieros.

- Automatización y eficiencia en el procesamiento: al estandarizar el formato de los datos, la Norma 43 facilita la automatización en el procesamiento de transacciones y movimientos bancarios. Esto reduce la necesidad de intervención manual, minimiza errores y aumenta la eficiencia operativa.

- Compatibilidad con diferentes sistemas contables y financieros: la Norma 43 es ampliamente aceptada y compatible con muchos sistemas de gestión financiera y contable, lo que permite una integración relativamente sencilla con diferentes plataformas y softwares.

- Facilita la conciliación bancaria: la uniformidad en el registro de transacciones facilita la tarea de conciliación bancaria para las empresas, ayudando a cotejar sus registros contables con los extractos bancarios de manera eficiente.

- Adaptabilidad a normativas financieras: Al estar alineada con las normativas financieras, la Norma 43 ayuda a las entidades a cumplir con los requisitos legales y regulatorios en términos de reporte y manejo de información financiera.

Desventajas de la norma 43

A pesar de que la norma 43 ofrece múltiples ventajas, especialmente en el contexto bancario y financiero en España, también presenta algunas desventajas y limitaciones:

- Complejidad técnica: La estructura de la Norma 43 puede ser compleja y difícil de entender para aquellos que no están familiarizados con sus especificaciones técnicas. Esto puede requerir formación específica o la contratación de personal especializado, lo que puede incrementar los costes.

- Limitaciones geográficas: Al ser una norma específica del sistema bancario español, su aplicabilidad es limitada fuera de España. Esto puede crear dificultades en la integración de datos financieros a nivel internacional.

- Flexibilidad limitada: la norma 43 tiene un formato muy estructurado y específico, lo que puede limitar su adaptabilidad a necesidades particulares o a cambios en los entornos financieros y tecnológicos.

- Dependencia de software específico: La necesidad de utilizar software específico para procesar y convertir archivos en formato Norma 43 puede representar un costo adicional para las empresas, especialmente para las pequeñas y medianas que quizás no dispongan de los recursos para dicha inversión.

¿Es posible convertir un archivo en norma 43 a Excel?

Quien se hace esta pregunta, muy probablemente está buscando integrar el extracto bancario en sus sistemas, pero no cuenta con un proceso para integrar la norma AEB 43 en sus ERPs. Además, es una forma de controlar los movimientos bancarios en una hoja Excel.

Y a pesar de ser un formato estandarizado, no puede asumir el coste que implica un desarrollo para integrar esta norma en sus sistemas.

Pues bien, la respuesta a la pregunta del encabezado es sí; se puede convertir un archivo en norma 43 a Excel y viceversa. Existen diferentes conversores en Internet como el que ofrece Bankinter.

La relación entre las APIs y la norma 43

Hasta hace poco tiempo, los usuarios de banca tenían que descargarse los ficheros en la norma 43 desde sus plataformas bancarias y, posteriormente, subirlo a sus ERPs o softwares de tesorería para procesarlo y garantizar la conciliación bancaria. En el mejor de los casos, las empresas podían construir una infraestructura dedicada mediante redes P2P, pero esto acarreaba un gran coste para las empresas que no todas podían asumir.

Sin embargo, desde la apertura de la infraestructura bancaria a terceros gracias a la normativa PSD2, las APIs han irrumpido con fuerza. Una API, o Interfaz de Programación de Aplicaciones (del inglés, Application Programming Interface), es un conjunto de reglas, protocolos y herramientas para construir software y aplicaciones. Funciona como un intermediario que permite que dos aplicaciones diferentes se comuniquen entre sí.

Las APIs son fundamentales para el funcionamiento de la economía digital actual, pero son especialmente importantes en el ámbito bancario. Aquí, las APIs permiten a terceros acceder a su información, siempre con el consentimiento de los usuarios. Así, desde los ERPs, se puede acceder directamente a la información de sus extractos bancarios en el estándar de la AEB 43, lo que tiene multitud de aplicaciones.

La más importante de ellas es, sin duda, la posibilidad de recibir el extracto bancario en los ERPs de las empresas, sin necesidad de redes dedicadas ni de descargarse el fichero. Esto permite tener la tesorería en tiempo real, con las cuentas conciliadas y la información completa, con total seguridad.

Ejemplo de un fichero en norma 43

Imaginemos una empresa que quiere descargar el fichero en norma 43 para subirlo a sus sistemas informáticos. Dependiendo del banco, tendrá que hacerlo de una forma u otra pero, en líneas generales, la mayoría de bancos permiten descargarse el fichero desde la banca online.

Por ejemplo, desde La Caixa, el fichero se puede descargar de la siguiente manera y con diferentes opciones.

El banco enviará al peticionario un fichero de la norma 43 en formato .txt, y el usuario podrá subirlo a su ERP: