Para poder llevar a cabo su actividad,los autónomos tienen que asumir necesariamente una serie de gastos. Son las leyes del Impuesto sobre la Renta de las Personas Físicas (IRPF) y del Impuesto sobre el Valor Añadido (IVA) las que regulan la posibilidad de aplicar deducciones. Pero, ¿qué ocurre con los gastos de difícil justificación en 2026?

Estos gastos son aquellos respecto a los que no está del todo claro que estén relacionados con la actividad económica pero, aún así, en ciertos casos se admite su deducción.

En este artículo aprenderás:

- ¿Qué son los gastos de difícil justificación?

- Requisitos para que un gasto sea de difícil justificación

- ¿Cuál es el porcentaje de los gastos de difícil justificación?

- ¿Cómo se calculan los gastos de difícil justificación?

- Los gastos de difícil justificación más comunes

- ¿Cómo afectan los gastos de difícil justificación al modelo 130?

- Ejemplo de cálculo de los gastos de difícil justificación

¿Qué son los gastos de difícil justificación?

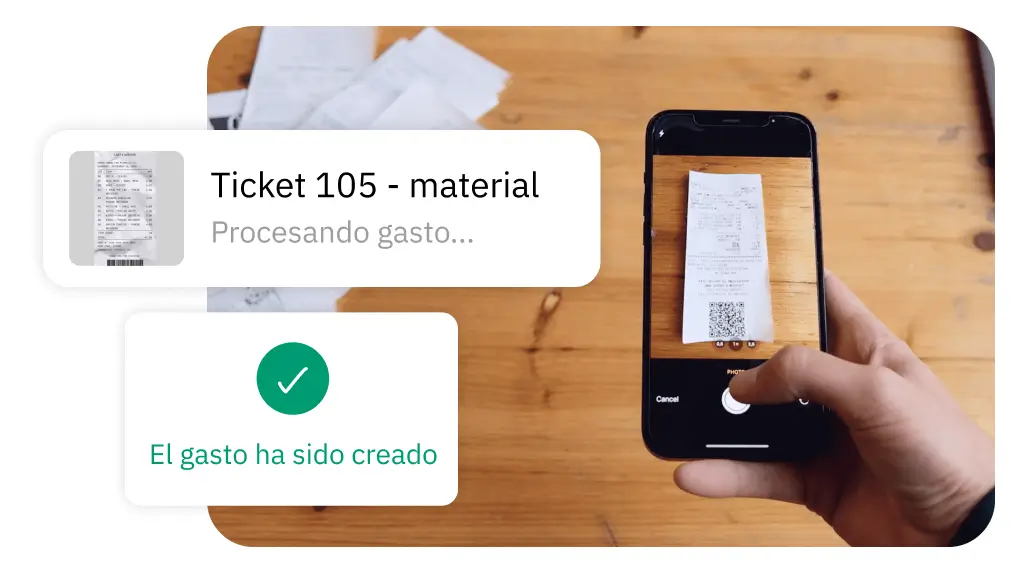

Para poder deducir un gasto, Hacienda exige, principalmente, que este esté afecto a la actividad (que sea imprescindible para obtener ingresos económicos) y que estéjustificado con una factura, un ticket o similar. Si hablamos de deducciones del IVA, entonces la única justificación que admite la Agencia Tributaria es una factura.

Pero en su día a día, los autónomos también realizan gastos cuya vinculación directa con su actividad no está tan clara.Estos son precisamente los catalogados como gastos de difícil justificación.

Requisitos para que un gasto sea de difícil justificación

Si el autónomo tiene gastos que no puede acreditar de forma fehaciente que estén relacionados con su actividad económica al 100%, podrá deducirse el porcentaje que luego veremos, si cumple estos requisitos:

- Estar en la modalidad de estimación directa simplificada respecto al IRPF.

- Obtener beneficios con su actividad. Que los ingresos estén por encima de los gastos.

- El importe neto de la cifra de negocio no puede haber superado los 600.000 € en el ejercicio anterior.

¿Cuál es el porcentaje de los gastos de difícil justificación?

Los gastos de difícil justificación representan el 7% sobre el rendimiento neto (es decir ingresos menos gastos).

El porcentajecambió de forma transitoria para el ejercicio de 2023 que se elevaron del 5% al 7%.

Esto también tiene incidencia en la declaración de la renta que se presentó en 2024 (resultado del 2023) donde se aplicará el 7% en vez del 5%.

También se reconoce el derecho de los autónomos societarios a la deducción de sus gastos de difícil justificación, pero en su caso el importe queda limitado a un 3%.En ningún caso las cantidades deducidas por este concepto pueden superar los 2.000 euros anuales.

¿Cómo se calculan los gastos de difícil justificación?

La deducción de los gastos de difícil justificación en 2026 supone un beneficio fiscala la hora de calcular el IRPF, que se aplica de forma automática a través de la declaración de la Renta cuando comienza la campaña correspondiente.

Primero se calcula el rendimiento neto de la actividad (ingresos – gastos deducibles) y sobre el resultado se aplica la reducción del 7% (3% en caso de autónomos societarios) por gastos de difícil justificación.

A ese resultado se le aplican después otras deducciones previstas legalmente y así se obtiene el rendimiento neto reducido.

Los gastos de difícil justificación más comunesExisten una serie de gastos que están a medio camino entre profesionales y privativos. Por ejemplo, si un autónomo que no se dedica a una actividad de transporte pone gasolina en su vehículo para una reunión con un cliente, ¿qué consideración tiene este gasto?

Podría considerarse afecto a la actividad porque se realiza con ocasión del trabajo, pero no podemos obviar el hecho de que ese mismo combustible también puede ser utilizado después para un desplazamiento personal. Gastos difíciles de clasificar como este que acabamos de ver, son los que pueden deducirse a través de este beneficio fiscal que estamos explicando.

- Dietas y gastos de manutención.

- Gastos del vehículo: hemos hablado de la gasolina, pero lo mismo es aplicable respecto a cualquier gasto relacionado con el vehículo (seguros, reparaciones, etc.)

- Gastos de suministro de la vivienda cuando se teletrabaja.

- La factura del teléfono.

¿Cómo afectan los gastos de difícil justificación al modelo 130?

Para cumplir en tiempo y forma con las obligaciones fiscales, hay que presentar ciertos modelos ante la Agencia Tributaria. El modelo 100es el que se emplea para presentar la declaración de la renta. En este caso el cálculo de la deducción por gastos de difícil justificación se lleva a cabo de manera automática.

No ocurre lo mismo con el modelo 130, que es el que han de presentar trimestralmente por el IRPF los empresarios y profesionales adscritos al régimen de estimación directa, y que liquida los gastos a cuenta. En este caso hay que declarar la deducción por gastos de difícil justificación en la casilla 12.

Ejemplo de cálculo de los gastos de difícil justificación

La deducción de los gastos de difícil justificación en 2026 no debería preocuparte como autónomo, puesto que el cálculo se realiza de forma automática en la declaración de la Renta. Sin necesidad de que tengas que presentar ningún justificante de gasto.

No obstante, para que entiendas mejor cómo funciona este sistema, vamos a ver un ejemplo:

Lucía es una autónoma cuyo rendimiento neto de su actividad ha sido 35.000 euros en 2026. Porque ha obtenido unos ingresos de 50.000 euros y ha soportado gastos por valor de 15.000 euros.

Además de esos gastos debidamente justificados y legalmente deducibles, Lucía ha asumido una serie de gastos que encajan dentro de los considerados como de difícil justificación. A estos efectos no nos importa cuál sea el importe exacto de los mismos, porque lo que le permite la legislación es deducirse un 7% sobre el importe del rendimiento neto de su actividad.

En este caso, el 7% de 35.000 son 2.450€. Al superar el límite máximo de 2.000€, esa es la cantidad que se aplica. Por lo que susrendimientos a efectos de seguir calculando el resultado de su renta serán de 33.000 euros.

Con la nueva regulación de los gastos de difícil justificación, los autónomos van a ver ligeramente incrementado el beneficio fiscal que pueden aplicar sobre los rendimientos de su trabajo en la campaña de la Renta. Como esto es una novedad, conviene estar al tanto para no dejar pasar la oportunidad de ahorrar en el pago de impuestos.