La factura con IVA e IRPF es emitida por los autónomos cuando el receptor de la misma es otro profesional por cuenta propia o una empresa. No obstante, dependiendo de la actividad ejercida y el producto o servicio prestado, estos impuestos pueden estar o no presentes, o variar el tipo impositivo.

Una factura mal hecha, aunque sea por desconocimiento, puede implicar para el autónomo una sanción por parte de Hacienda. Por tanto, es esencial saber hacer bien este documento de carácter mercantil.

En este artículo aprenderás:

- Vídeo sobre el IVA y el IRPF en una factura

- El IVA en las facturas: guía práctica

- El IRPF en las facturas: guía práctica

- Ejemplo de factura con/sin IVA e IRPF

¿Cómo funcionan el IVA e IRPF en una factura?

📹 Vídeo explicativo: En el siguiente vídeo sobre cómo calcular el IVA y el IRPF en una factura. Además, te explicamos los conceptos básicos y su importancia en la presentación de impuestos.

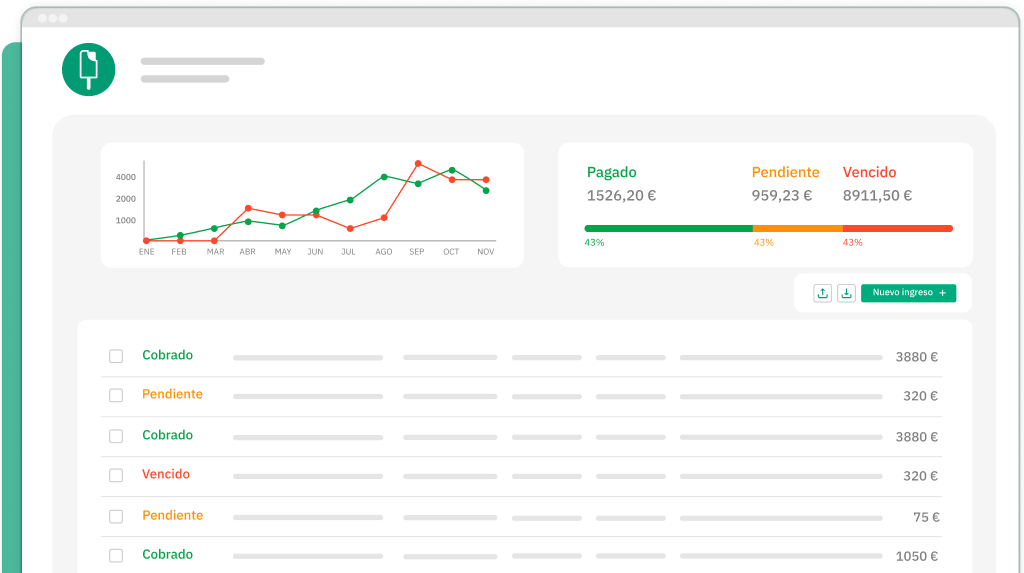

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

El IVA en las facturas: guía práctica

El Impuesto sobre el Valor Añadido (IVA) es un impuesto que grava el consumo de productos y servicios. Los profesionales y las empresas son los sujetos pasivos, y repercuten el mismo sobre sus clientes.

Se calcula como un porcentaje sobre el precio del bien o del servicio, y su objetivo es generar ingresos para el Estado. De hecho, este es un impuesto que, con este u otros nombres, se aplica en la mayoría de los países del mundo.

Para que puedas entenderlo mejor, hemos creado esta pequeña guía que esperamos que despeje todas tus dudas.

¿Qué es y para qué sirve el IVA?

El IVA es un impuesto indirecto que grava el consumo. No tiene en cuenta la capacidad económica del obligado tributario, sino que aplica un porcentaje u otro sobre el precio de compra en función del producto o del bien que ha sido adquirido.

El IVA lo aplica el profesional en su factura (lo repercute) y lo paga su cliente. Pero no se trata de una cantidad de dinero que gane el autónomo, sino que este actúa en cierto modo como un intermediario. Recauda el impuesto de los consumidores, y luego debe ingresar lo obtenido por ese concepto en Hacienda. Obligación que cumple a través de la presentación de la autoliquidación trimestral de IVA.

Como en el caso de todos los impuestos, la razón de existir del IVA es que el Estado recaude dinero que le permita hacer frente al gasto público.

¿Cuándo se debe aplicar el IVA en una factura?

Aunque lo habitual es que el IVA esté presente en las facturas, esto no siempre ocurre. Por disposición legal expresa, hay ciertas prestaciones de bienes y servicios que no están gravadas con este impuesto.

- Factura con IVA: como regla general, se emite en cualquier operación comercial salvo en las excepciones que vamos a ver a continuación.

- Factura de operaciones no sujetas a IVA y factura exenta de IVA: aunque desde el punto de vista fiscal la exención y la no sujeción son cuestiones diferentes, a efectos prácticos lo que tienes que saber es que en ambos casos la factura se emite sin IVA. En el caso concreto de las operaciones no sujetas a IVA, la factura debe reflejar expresamente que «no está sujeta a IVA en virtud del artículo 7 de la Ley 37/1992 de IVA«. Los supuestos de actividades exentas y de actividades no sujetas vienen delimitados taxativamente en la normativa que regula el Impuesto sobre el Valor Añadido. Fuera de esos casos, se emitirá siempre una factura con su correspondiente IVA.

🔗 Ampliar información: Si quieres saber más sobre las actividades exentas de IVA o las operaciones no sujetas a IVA te recomendamos que leas nuestro artículo específico.

¿Cómo funciona el IVA en las facturas?

En nuestro ordenamiento jurídico se regulan diferentes tipos de IVA. El general es del 21% y se aplica en la mayoría de operaciones comerciales. Existe, además, un tipo reducido del 10% que se aplica respecto a bienes y servicios muy determinados, como los servicios de hostelería, las obras de reparación en viviendas, el consumo de agua o la compra de objetos de arte, entre otros.

También existe un IVA superreducido del 4%, que es aplicable a bienes y servicios que se consideran de primera necesidad. Por ejemplo, los alimentos frescos, los libros, los medicamentos y los servicios de teleasistencia.

Por tanto, para emitir una factura con IVA e IRPF, lo primero que tienes que hacer es tener claro cuál es el IVA que grava el servicio o producto que ofreces al mercado.

El tipo impositivo se suma siempre sobre la base imponible. Imaginemos que eres un autónomo que tiene un restaurante, y llegan unos clientes que realizan consumiciones por importe de 25 euros. Dado que tu actividad es la hostelería, el tipo de gravamen que tienes que aplicar es del 10%, y lo harías así:

- Base imponible (el precio del producto/servicio antes de impuestos): 25 euros

- Tipo de gravamen: 10%

- IVA aplicable: 2,5 euros (el 10% de 25)

- Total a pagar por tu cliente: 27,5 euros (25 + 2,5)

Como autónomo, lo que haces es repercutir el impuesto en tus facturas. Es decir, aplicas un impuesto cuya obligación de pago recae sobre el consumidor, pero eres tú quien está obligado a recaudar ese dinero e ingresarlo después en Hacienda a través del modelo 303 de autoliquidación del IVA.

Tendrás que hacer un ajuste entre el IVA repercutido a tus clientes y el soportado en las facturas de tus proveedores. La cantidad resultante es la que tendrás que ingresar en Hacienda a su debido tiempo.

El IRPF en las facturas: guía práctica

El IRPF es el Impuesto sobre la Renta de las Personas Físicas. Si eres autónomo, la mayoría de tus rentas van a proceder de la actividad económica ejercida, y tendrás que tributar por ellas a través de este impuesto.

Como particularidad, para emitir una factura con IVA e IRPF es necesario que el destinatario de la misma sea una empresa u otro autónomo. En caso contrario, si el cliente es un particular, tu factura no irá con retención de IRPF. Vamos a ver todo esto con más detalle a continuación.

¿Qué es y para qué sirve el IRPF?

Es un impuesto directo y personal que tiene en cuenta tanto la capacidad económica del obligado a pagarlo como sus circunstancias personales y familiares. Lo que se grava en este caso es la obtención de renta durante el período impositivo.

Al igual que en cualquier otro impuesto, el objetivo es recaudar ingresos para el Estado. Si bien, en este caso, está cedido parcialmente a las comunidades autónomas, que tienen competencias en ciertos aspectos de su regulación y se llevan el 50% de lo recaudado.

🔗 Ampliar información: Si quieres saber más sobre el IRPF de los autónomos te recomendamos que leas nuestro artículo específico.

¿Cuándo se debe aplicar el IRPF en una factura?

El Impuesto sobre la Renta de las Personas Físicas tiene una serie de particularidades. De ahí que no todas las facturas expedidas por un autónomo lleven este tipo de retención.

- Las facturas con IRPF son expedidas por autónomos que están dados de alta en el Impuesto de Actividades Económicas (IAE) en los epígrafes de actividades profesionales. Pero solo cuando el destinatario del producto o servicio sea una empresa u otro autónomo.

- Con independencia de la actividad ejercida por el profesional, si su cliente es un particular, la factura nunca llevará retención de IRPF.

También hay otros supuestos menos comunes:

- Si estás dado de alta en actividades en estimación objetiva por módulos, tendrás que aplicar un 1% de retención de IRPF en sus facturas.

- Si eres un autónomo que te dedicas a las actividades agrícolas, forestales o ganaderas tienes que aplicar una retención del 2% de IRPF.

- A excepción de las actividades ganaderas de engorde porcino y avicultura que sería de un 1% de retención.

¿Cómo funciona el IRPF en las facturas?

El tipo de IRPF aplicable con carácter general es del 15%, pero existe una excepción. Quienes ejerzan como autónomos por primera vez, pueden aplicar en sus facturas un tipo reducido del 7% durante el año en el que se dan de alta en el Régimen Especial de Trabajadores Autónomos (RETA) y en los dos siguientes ejercicios.

Si se aplica un IRPF del 7% hay que avisar de ello a los clientes, especificando que se tiene derecho a ello por ser nuevo autónomo.

No obstante, esto no implica que se vaya a pagar menos por este impuesto. Cuando llegue el momento de ajustar lo pagado a través de la declaración de la Renta, Hacienda hará los cálculos necesarios y determinará si ese autónomo ha pagado más o menos de lo que le correspondía. El objetivo de aplicar este tipo impositivo reducido es, en realidad, darle a los nuevos emprendedores un poco más de liquidez en las primeras etapas de su actividad.

Cuando nos referimos al IRPF hablamos de retención, esto significa que es una cantidad que se resta de la base imponible. Por ejemplo, imagina que eres un autónomo que presta un servicio de diseño gráfico a una empresa. En este caso, emitirás factura con IVA e IRPF, pero el impuesto que ahora nos interesa es este último. Su calculo se hace así:

- Base imponible (precio de tu servicio antes de impuestos): 350 euros

- Retención de IRPF: 15%

- Cantidad a retener: 52,5 (15% de 350)

- Total a percibir por el autónomo: 297,5 euros

La retención la descuenta directamente el cliente a la hora de hacer el pago de la factura, y tiene la obligación de ingresar esa cantidad en Hacienda a través del modelo 111, como ingreso a cuenta del IRPF del autónomo.

Ejemplos de facturas con/sin IVA e IRPF

Entender la factura con IVA e IRPF es más sencillo si analizamos de una forma práctica todos los supuestos que pueden darse en la realidad. Por eso, vamos a ver algunos ejemplos con los que seguro que quedan despejadas todas tus dudas.

Antes de mostrar los ejemplos, te recordamos que desde Quipu te ofrecemos una calculadora para calcular el IVA e IRPF de una factura. Seguro que te será muy útil para acabar de entender todo los conceptos que te explicamos en este artículo.

Ejemplo de factura con IVA y sin IRPF

En este caso, el diseñador gráfico va a hacer un proyecto para un particular que tiene pensado montar un negocio, pero que a día de hoy no está dado de alta en el RETA. Por tanto, la factura llevará IVA pero no retención de IRPF. Los cálculos serán los siguientes:

- Base imponible: 900

- IVA (21%): 189

- Total a pagar: 1.089 euros

Ejemplo de factura sin IVA y con IRPF

Supongamos ahora que un profesor de inglés imparte clases a los trabajadores de una empresa, porque su empleador quiere mejorar la capacidad de los mismos para relacionarse con un nuevo cliente extranjero. Por disposición de la Ley del IVA, la enseñanza de idiomas es una actividad exenta de IVA, por tanto, no aplicaremos este impuesto en la factura. Sin embargo, como quién ha contratado el servicio es una empresa, sí se aplica retención de IRPF. El cálculo nos quedaría así:

- Base imponible: 3.500

- IRPF (15%): 525

- Total a pagar: 2.975 euros

Ejemplo de factura sin IVA ni IRPF

El mismo profesor de inglés imparte clases particulares a un estudiante de primaria. En este caso, la actividad es la misma que antes y está exenta de IVA. Además, como el cliente es un particular, no hay que aplicar retención de IRPF. El cálculo no puede ser más sencillo:

- Base imponible: 120 euros.

- Total a pagar: 120 euros.

La factura con IVA e IRPF, o sin ellos, o con uno sí y otro no, no es tan compleja como parece. Si conoces las cuestiones esenciales de la normativa que acabamos de ver, podrás hacer facturas perfectas sin ningún problema.