Dentro de los ratios de liquidez principales, destaca el ratio de liquidez inmediata, que tiene en cuenta únicamente el nivel de efectivo dentro de la empresa.

A través de este artículo, te guiaremos en el entendimiento de este ratio, su importancia, cómo calcularlo y cómo interpretarlo.

En este artículo aprenderás:

- ¿Qué es el ratio de liquidez inmediata?

- ¿Para qué sirve el ratio de liquidez inmediata?

- ¿En qué se diferencia el ratio de liquidez inmediata del ratio de liquidez y de la prueba ácida?

- Fórmula del ratio de liquidez inmediata

- Interpretación del ratio de liquidez inmediata

- Ejemplo de ratio de liquidez inmediata

¿Qué es el ratio de liquidez inmediata?

El ratio de liquidez inmediata, también conocido como cash ratio, es una métrica financiera que evalúa la capacidad de una empresa para pagar sus deudas a corto plazo utilizando únicamente sus activos más líquidos: el efectivo y los equivalentes de efectivo.

A diferencia de otros ratios de liquidez, como el ratio corriente o la prueba ácida, que utiliza la totalidad del activo corriente, el ratio de liquidez inmediata se centra exclusivamente en aquellos activos que pueden convertirse en efectivo de manera inmediata.

¿Para qué sirve el ratio de liquidez inmediata?

El ratio de liquidez inmediata es una herramienta financiera que ofrece una visión detallada de la capacidad inmediata de una empresa para hacer frente a sus obligaciones a corto plazo. Su utilidad se extiende a diversas áreas:

- Medida de seguridad financiera: proporciona una instantánea de la posición de efectivo de una empresa. Al centrarse únicamente en el efectivo y los equivalentes de efectivo, esta métrica indica si la empresa tiene suficientes recursos líquidos para cubrir sus deudas inmediatas sin depender de otros activos.

- Evaluación de riesgo para inversores y acreedores: un ratio alto sugiere que la empresa tiene una sólida posición de efectivo, lo que puede ser atractivo para inversores y acreedores. Indica que la empresa tiene menor riesgo de insolvencia a corto plazo y puede hacer frente a situaciones económicas adversas o imprevistos financieros.

- Toma de decisiones estratégicas: la dirección puede utilizar esta métrica para informar decisiones sobre dividendos, reinversiones, adquisiciones o expansiones. Una empresa con suficiente liquidez puede considerar invertir en oportunidades de crecimiento, mientras que una con un ratio bajo podría centrarse en mejorar su posición de efectivo.

- Gestión de la tesorería: el ratio ayuda a los equipos financieros a monitorizar y gestionar eficazmente la tesorería de la empresa. Una visión clara de los recursos líquidos disponibles puede informar decisiones sobre inversiones a corto plazo, gestión de deudas y políticas de dividendos.

- Negociaciones financieras: una posición fuerte en liquidez inmediata puede ser ventajosa al negociar términos de financiamiento o crédito con bancos y otros acreedores. Puede resultar en condiciones más favorables, como tasas de interés más bajas o plazos de pago más flexibles.

- Evaluación de la eficiencia operativa: cuando este indicador es consistentemente alto, la empresa está reteniendo demasiado efectivo y no lo está utilizando eficientemente. Por otro lado, un ratio consistentemente bajo puede señalar problemas operativos que afectan la generación de efectivo.

- Preparación para imprevistos: en tiempos de incertidumbre económica o crisis, tener una buena posición de liquidez inmediata permite a la empresa enfrentar desafíos inesperados, como caídas en las ventas, interrupciones en la cadena de suministro o cambios en el mercado.

¿En qué se diferencia el ratio de liquidez inmediata del ratio de liquidez y de la prueba ácida?

El ratio de liquidez inmediata, el ratio de liquidez corriente y la prueba ácida son tres métricas financieras que evalúan la capacidad de una empresa para hacer frente a sus obligaciones a corto plazo. Aunque los tres ratios se centran en la liquidez, tienen diferencias clave en su cálculo y en lo que representan.

Así, el ratio de liquidez inmediata se centra exclusivamente en los activos más líquidos de una empresa: el efectivo y los equivalentes de efectivo (como valores negociables o inversiones a corto plazo que pueden convertirse en efectivo rápidamente). El ratio de liquidez se centra en todo el activo corriente de la empresa, también denominado capital circulante, y la prueba ácida excluye los inventarios de este ratio.

Además, es la métrica más conservadora de las tres, ya que solo considera los activos que pueden convertirse en efectivo de manera inmediata, o ya son efectivo como tal.

En resumen, el ratio de liquidez inmediata, el ratio de liquidez y la prueba ácida evalúan la capacidad de una empresa para hacer frente a sus obligaciones a corto plazo, pero difieren en el tipo de activo considerado en su cálculo. Estas diferencias hacen que cada ratio sea adecuado para diferentes escenarios y propósitos de análisis.

Fórmula del ratio de liquidez inmediata

La fórmula matemática para determinar el ratio de liquidez inmediata es:

Ratio de liquidez inmediata = (Efectivo + Equivalentes de efectivo) / Activo corriente

Donde:

- Efectivo: incluye el dinero en caja y en bancos.

- Equivalentes de efectivo: son inversiones a corto plazo que pueden convertirse en efectivo en un período muy corto, como los valores negociables o las inversiones temporales.

- Pasivo corriente: son las deudas y obligaciones que la empresa debe pagar en el corto plazo.

Interpretación del ratio de liquidez inmediata

El ratio de liquidez inmediata, al igual que ocurre con otros ratios de liquidez similares, puede tener un resultado superior a 1, igual a 1 o inferior a 1. La interpretación del resultado es la siguiente:

- Mayor a 1: la empresa tiene más efectivo que pasivos a corto plazo, lo que indica una buena posición financiera. La empresa no necesitaría vender ningún otro activo líquido para cumplir con sus obligaciones.

- Igual a 1: la empresa tiene el efectivo necesario para cubrir sus obligaciones a corto plazo.

- Menor a 1: la empresa no tiene suficiente efectivo para cubrir sus pasivos a corto plazo, lo que podría indicar que tiene que vender otros activos para cumplir sus obligaciones.

💡 Controla la tesorería de tu negocio de forma automática

Con la solución Quipu Cashflow conseguirás:

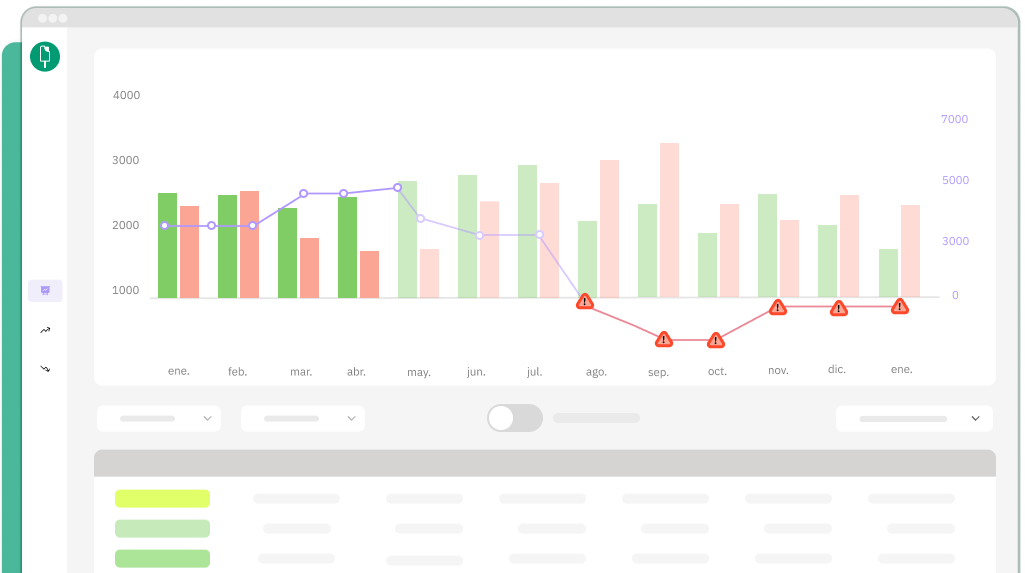

- Consolidar todas tus cuentas bancarias: Visualiza tu flujo de caja en tiempo real y entiende cuál es la salud financiera actual y futura de tu empresa.

- Anticiparte a problemas financieros: Haz previsiones a 3, 6 y 12 meses para ver tus obligaciones de pago a futuro y garantizar la estabilidad de tu negocio.

- Tomar las decisiones correctas para crecer: Simula diferentes escenarios y mide el impacto exacto de tus acciones para entender como afectarán a tu liquidez.

📹 Descubre Quipu Cashflow en 1 minuto

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

Ejemplo de ratio de liquidez inmediata

Supongamos que una empresa tiene:

- Efectivo: 100.000€

- Equivalentes de efectivo: 50.000€

- Pasivo corriente: 120.000€

- Activo corriente: 200.000€

Usando la fórmula, el cálculo sería el siguiente:

Ratio de liquidez inmediata = (100.000 + 50.000) / 120.000 = 1,25

Esto significa que la empresa tiene 1,25 euros en activos líquidos inmediatos por cada euro de pasivo a corto plazo, lo que indica una posición financiera saludable. En estas circunstancias, la empresa no tendría que recurrir a otros activos líquidos para financiar su pasivo circulante.