La tesorería desempeña un papel crucial en la gestión financiera de una empresa. Y una parte fundamental de esta función es el manejo y control de las cuentas contables relacionadas con el flujo de efectivo y los activos financieros.

Estas cuentas contables permiten tener un seguimiento preciso de las transacciones monetarias y proporcionan información vital para la toma de decisiones financieras estratégicas. A continuación, exploraremos algunas de las principales cuentas contables relacionadas con la tesorería y su importancia en el ámbito financiero de una organización.

En este artículo aprenderás:

- Cuenta de caja y bancos

- Cuentas por cobrar

- Cuentas por pagar

- Créditos a corto plazo

- Inversiones a corto plazo

Cuenta de caja y bancos

La cuenta contable de caja y bancos es una de las más importantes dentro de la tesorería de una empresa. Esta cuenta registra los movimientos de dinero en efectivo que la empresa posee en su caja física, así como los fondos depositados en sus cuentas bancarias.

Es esencial mantener un control riguroso sobre esta cuenta para asegurarse de que haya suficiente liquidez para cubrir las obligaciones financieras y operativas de la empresa. Para ello, uno de los procesos contables más importantes es la conciliación bancaria. Además, esta cuenta facilita el seguimiento de los ingresos y gastos en efectivo, permitiendo una mejor planificación financiera y una toma de decisiones informada.

En el Plan General Contable de España, las cuentas de caja y bancos se encuentran en el subgrupo 57 (Tesorería), y entre las más importantes figuran:

- Caja, euros.

- Caja, moneda extranjera.

- Bancos e instituciones de crédito c/c vista, euros.

- Bancos e instituciones de crédito c/c vista, moneda extranjera.

- Bancos e instituciones de crédito, cuentas de ahorro, euros.

- Bancos e instituciones de crédito, cuentas de ahorro, moneda extranjera.

- Inversiones a corto plazo de gran liquidez.

Un ejemplo de operación sobre esta cuenta es el abono en euros de una deuda pendiente por parte de un cliente, en cuyo caso debería registrarse de la siguiente manera:

| Cuenta | Debe | Haber |

| 431. Clientes, efectos comerciales a cobrar | 3.000 € | |

| 572. Bancos | 3.000 € |

Cuentas por cobrar

Las cuentas por cobrar representan las cantidades que los clientes o deudores le deben a la empresa por bienes o servicios suministrados a crédito. Esta cuenta es fundamental en la gestión de la tesorería, ya que refleja los ingresos que la empresa espera recibir en el futuro cercano, en un periodo inferior al año.

Un seguimiento riguroso de las cuentas por cobrar permite identificar de manera oportuna los pagos vencidos o atrasados, lo que facilita la toma de decisiones en relación con las acciones de cobranza necesarias. Además, esta cuenta contable proporciona información sobre la liquidez esperada y puede influir en las decisiones de financiamiento y política crediticia de la empresa.

Las cuentas por cobrar se contabilizan dentro del subgrupo 43 (Clientes). Entre las cuentas más importantes se encuentran las siguientes:

- Clientes

- Clientes, efectos comerciales a cobrar.

- Clientes, operaciones de “factoring”.

- Clientes, empresas del grupo.

- Clientes, empresas asociadas.

- Clientes, otras partes vinculadas.

Dentro de la cuenta de clientes, un ejemplo sería el caso de una mercancía que la empresa vende a crédito al cliente. En este caso, se registra el ingreso, aunque no se haya abonado la venta:

| Cuenta | Debe | Haber |

| 430. Clientes | 3.000 € | |

| 705. Prestación de servicios | 3.000 € |

Cuentas por pagar

La cuenta contable de cuentas por pagar registra los importes que la empresa debe a sus proveedores o acreedores por bienes o servicios recibidos a crédito. Es importante mantener un control detallado de esta cuenta para garantizar que los pagos se realicen dentro de los plazos acordados y evitar cargos por intereses o penalizaciones.

Un adecuado seguimiento de las cuentas por pagar permite una planificación financiera precisa y evita problemas de flujo de efectivo a corto plazo. Esta cuenta contable también es crucial para mantener relaciones sólidas con los proveedores y negociar condiciones comerciales favorables.

En el Plan General Contable español, las cuentas por pagar se contabilizan en los subgrupos 40 (Proveedores) y 41 (Acreedores varios). Las cuentas más importantes relativas a las cuentas a pagar son las siguientes:

- Proveedores, efectos comerciales a pagar.

- Proveedores, empresas del grupo.

- Proveedores, empresas asociadas.

- Acreedores por prestaciones de servicios.

- Acreedores, efectos comerciales a pagar.

- Acreedores por operaciones en común.

En el caso de una compra de mercadería realizada a crédito, y mediante un efecto comercial, el asiento que deberá contabilizarse es el siguiente:

| Cuenta | Debe | Haber |

| 600. Compra de mercaderías | 3.000 € | |

| 401. Proveedores, efectos comerciales a pagar | | 3.000 € |

Créditos a corto plazo

Esta cuenta registra los préstamos y créditos obtenidos por la empresa a corto plazo. Es fundamental para controlar las obligaciones financieras y gestionar los pagos de intereses y amortizaciones. Estos créditos pueden provenir de entidades financieras u otras fuentes de financiación.

Es importante llevar un seguimiento preciso de estos créditos, registrando los pagos de intereses y las amortizaciones correspondientes. La empresa debe cumplir con las obligaciones financieras de manera oportuna para mantener una buena reputación crediticia y asegurar futuras oportunidades de financiamiento.

Los créditos a corto plazo se registran en el subgrupo 52 (Deudas a corto plazo por préstamos recibidos y otros conceptos). Entre las cuentas más importantes de este subgrupo figuran las siguientes:

- Deudas a corto plazo con entidades de crédito.

- Deudas a corto plazo.

- Deudas a corto plazo transformables en subvenciones, donaciones y legados.

- Proveedores de inmovilizado a corto plazo.

- Acreedores por arrendamiento financiero a corto plazo.

Por ejemplo, imagina que una empresa solicita un préstamo a corto plazo a una entidad financiera. En este caso, se debería contabilizar de la siguiente manera:

| Cuenta | Debe | Haber |

| 572. Bancos | 18.000 € | |

| 520. Deudas a corto plazo con entidades de crédito | | 18.000 € |

🔗 Ampliar información: Si quieres saber más sobre la diferencia entre la contabilidad y la tesorería te recomendamos que leas nuestro artículo específico.

Inversiones a corto plazo

Terminamos este repaso con las inversiones a corto plazo. Son una alternativa a mantener el dinero en efectivo o en cuentas corrientes, ya que ofrecen la posibilidad de obtener ganancias adicionales con un nivel moderado de riesgo. Estas inversiones suelen tener un plazo de vencimiento relativamente corto, generalmente inferior a un año, lo que permite a la empresa tener acceso a los fondos en un plazo razonable si es necesario.

Las inversiones a corto plazo incluyen diferentes activos financieros, como certificados de depósito o bonos del mercado monetario, que generan rendimientos para la empresa. Una adecuada gestión de estas inversiones puede mejorar la liquidez y generar ingresos adicionales.

Este tipo de cuentas se encuadran dentro del subgrupo 54 (Otras inversiones financieras a corto plazo), donde las cuentas más importantes son las siguientes:

- Inversiones financieras a corto plazo en instrumentos de patrimonio.

- Valores representativos de deuda a corto plazo.

- Créditos a corto plazo.

- Créditos a corto plazo por enajenación de inmovilizado.

- Créditos a corto plazo al personal.

- Dividendo a cobrar.

Por ejemplo, imagina que se compran acciones de otra empresa al contado, con la idea de venderlas a corto plazo. El asiento a contabilizar sería el siguiente:

| Cuenta | Debe | Haber |

| 540. Inversiones financieras a corto plazo en instrumentos de patrimonio | 5.000 € | |

| 572. Bancos | | 5.000 € |

Imagina que, en un momento posterior, las acciones se venden por 6.000 €. En este caso, el asiento sería el siguiente:

| Cuenta | Debe | Haber |

| 540. Inversiones financieras a corto plazo en instrumentos de patrimonio | 5.000 € | |

| 766. Beneficios en participaciones y valores representativos de deuda | 1.000 € | |

| 572. Bancos | 6.000 € |

💡 Controla la tesorería de tu negocio de forma automática

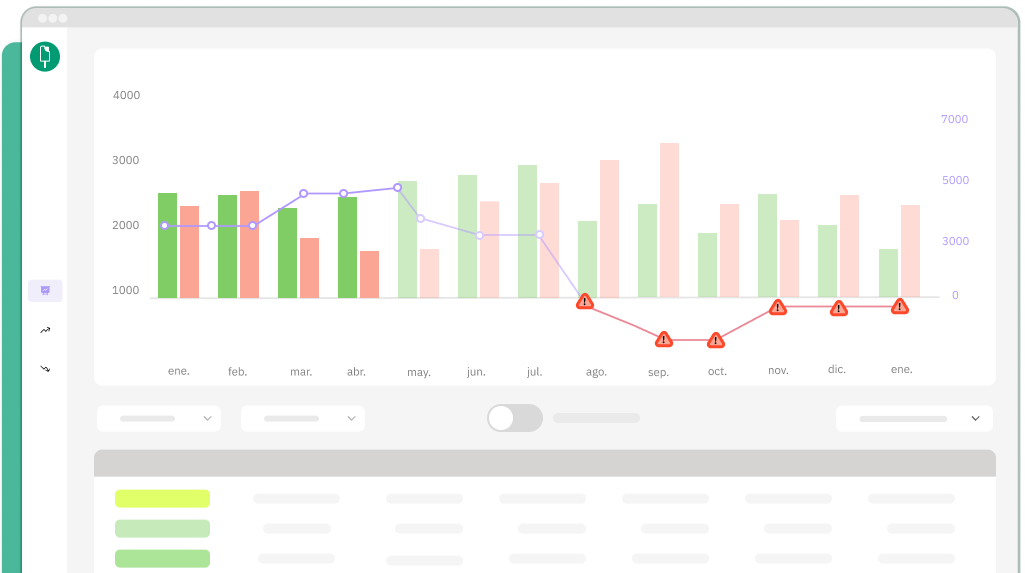

Con la solución Quipu Cashflow conseguirás:

- Consolidar todas tus cuentas bancarias: Visualiza tu flujo de caja en tiempo real y entiende cuál es la salud financiera actual y futura de tu empresa.

- Anticiparte a problemas financieros: Haz previsiones a 3, 6 y 12 meses para ver tus obligaciones de pago a futuro y garantizar la estabilidad de tu negocio.

- Tomar las decisiones correctas para crecer: Simula diferentes escenarios y mide el impacto exacto de tus acciones para entender como afectarán a tu liquidez.

📹 Descubre Quipu Cashflow en 1 minuto

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.