Los créditos ICO son líneas que gestiona el Instituto de Crédito Oficial y que están diseñadas especialmente para cubrir todo tipo de necesidades de los autónomos y pymes. Estos préstamos están gestionados por un organismo público, por lo que suelen tener tipos de interés más bajos y ofrecer mayores facilidades.

A día de hoy, hay más de cinco líneas de créditos ICO disponibles para autónomos, pymes o emprendedores. Dependiendo de cuáles sean sus necesidades, podrán optar a financiación para pagar a sus proveedores, invertir en el negocio o incluso empezar a exportar.

Si todavía no sabes cómo funcionan los créditos ICO y qué líneas hay disponibles, sigue leyendo.

En este artículo aprenderás:

- ¿Qué es un crédito ICO?

- Requisitos para poder acceder a un crédito ICO

- ¿Cómo funciona un crédito ICO?

- Listado de créditos ICO para autónomos y empresas en 2023

- ¿Cómo solicitar un crédito ICO?

¿Qué es un crédito ICO?

Los créditos ICO son líneas de financiación con las que el Instituto de Crédito Oficial facilita fondos a los autónomos y negocios de cualquier tamaño o sector. Estos préstamos llegan a las empresas a través de las entidades adheridas, que normalmente son bancos y cajas de ahorro, pero también pueden ser Sociedades de Garantía Recíproca (SGR).

Las líneas del ICO se dieron a conocer a raíz de la pandemia, cuando miles de autónomos y pymes solicitaron financiación a través de esta entidad. Sin embargo, no hay que confundir los créditos con los avales del ICO.

Los primeros son fondos que destina el Instituto a los bancos para financiar a los negocios. Los segundos son un aval, es decir, un respaldo o garantía para que los autónomos o pymes que no tienen suficiente solvencia puedan acceder a un préstamo normal de cualquier banco adherido.

La peculiaridad de los créditos ICO es, por un lado, que están financiados con fondos del Instituto de Crédito Oficial, un banco público adherido al Ministerio de Asuntos Económicos y Transformación Digital.

Esto significa que, aunque el dinero se tramite a través de entidades financieras privadas, estos fondos provienen del Estado y todos los costes como comisiones o intereses están topados. Por lo tanto, los créditos ICO suelen ser más baratos que los demás préstamos comerciales. De hecho, la entidad publica cada quince días las TAE máximas que pueden cobrar los bancos en sus líneas.

Además, estos préstamos tienen la peculiaridad de que cuentan con plazos de hasta tres años de carencia -en los que el solicitante no paga nada del principal de la deuda-, por lo que pueden ser ventajosos para algunos emprendedores que solicitan financiación para poner en marcha su proyecto y al principio no tienen suficiente dinero para devolver el préstamo.

Otra característica de los créditos ICO es que están específicamente pensados y diseñados para autónomos y empresas. Por lo tanto, estas líneas suelen ser más flexibles para ellos y se adaptan a sus necesidades, ofreciendo adelantos de facturas impagadas o financiando reformas del local y hasta proyectos para exportar o para invertir en tecnología.

Requisitos para poder acceder aun crédito ICO

Los créditos ICO son préstamos que se comercializan en las entidades bancarias y que, por lo tanto, no distan mucho en los requisitos de cualquier otro préstamo normal. De hecho, cada banco será el encargado de hacer su propio análisis de riesgo al cliente y exigirle las garantías que crea convenientes.

Sin embargo, una de las peculiaridades de estos préstamos es que se financian con fondos públicos. Por lo tanto, las líneas de créditos ICO suelen tener unas condiciones específicas -que dependen de cada línea en particular y del banco que la gestiona- y otras generales, que las establece el propio organismo público.

Algunos de los requisitos que comparten casi todas las líneas de créditos y avales del ICO son:

- El autónomo o pyme no puede figurar en situación de morosidad en la consulta a los ficheros de la Central de Información de Riesgos del Banco de España (CIRBE) en la fecha de solicitud del préstamo.

- El solicitante no puede estar sujeto a un procedimiento concursal

- La empresa tiene que tener la actividad principal y el domicilio social en el territorio nacional. Este requisito se puede exceptuar para algunas casos concretos como la línea del ICO para la internacionalización de las pymes.

- Que el destino del préstamo no sea cubrir cuotas impagadas ni refinanciar otro préstamo ICO

- Que los beneficiarios tengan actividad a fecha de firma de la operación.

¿Cómo funciona un crédito ICO?

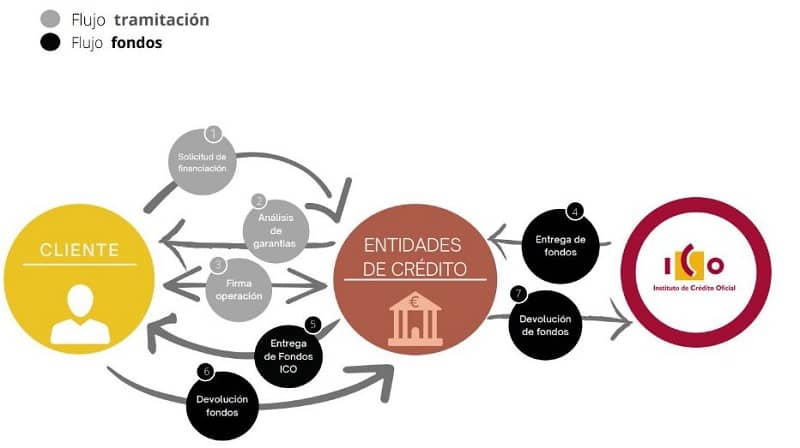

El funcionamiento de los créditos ICO se basa en tres etapas o fases: la primera es cuando la entidad pública transfiere los fondos a los bancos comerciales adheridos. Estas entidades financieras deberán cumplir los requisitos y códigos de la entidad, entre los que se encuentran no cobrar más intereses o comisiones de las que permite el ICO.

La segunda es cuando estos bancos negocian con el autónomo o pyme el préstamo y hacen el estudio de viabilidad. Esta fase es similar a la de cualquier otro préstamo y puede terminar en una aprobación o denegación del crédito por parte del banco.

Si conceden el dinero, llega la tercera fase, que es cuando el solicitante tiene que devolver el préstamo al banco y la entidad financiera transferirá de nuevos los fondos al ICO.

El propio Instituto de Crédito Oficial publicó un esquema para explicar el funcionamientos de estos créditos

Intereses y costes de los créditos ICO

Una de las principales ventajas de las líneas de financiación que ofrece el ICO es que los costes de estos préstamos están topados. El banco público establece los límites máximos que pueden cobrar los bancos a los autónomos y pymes, tanto por los intereses como por las comisiones de apertura o de cancelación.

Cada quince días, el ICO publica las TAEs máximas que pueden cobrar los bancos a los autónomos por sus líneas de crédito, dependiendo del plazo y de la carencia del crédito. Se puede consultar la tabla en este enlace.

Por ejemplo, a día de hoy (4 de noviembre de 2023), la TAE máxima que pueden cobrar los bancos a los autónomos por un crédito ICO oscila entre el 6,5%– para un plazo de un año sin carencia- y el 9,4% -para un plazo de 20 años con tres años de carencia-. Algunas líneas permiten a los bancos cobrar intereses máximos incluso más bajos.

Además, en cada crédito, el ICO también limita las comisiones de apertura del préstamo y las de cancelación. Por ejemplo, en la mayoría de líneas, no se permite cobrar más de un 2% a los autónomos por cancelar anticipadamente la financiación.

Listado de créditos ICO para autónomos y empresas en 2023

Ahora mismo, en 2023, hay casi una decena de créditos ICO distintos para cubrir diferentes necesidades de los autónomos o empresas: algunos van dirigidos a financiar proyectos de inversión, a cubrir gastos corrientes o a adelantar facturas y otros van destinados a empresas exportadoras o a emprendedores que buscan internacionalizarse.

A continuación, resumimos el catálogo de las principales líneas disponibles para autónomos y empresas.

Línea ICO Crédito Comercial

La Línea ICO crédito comercial sirve para que los autónomos y pymes que son proveedores puedan adelantar el pago de las facturas que tienen impagadas. Si, por ejemplo, un cliente les debe 4.000 euros, ese será el importe que podrán solicitar a través del préstamo.

Según el ICO, podrán solicitar financiación, autónomos y empresas con domicilio social en España que emitan facturas derivadas de la venta de bienes y servicios realizada a un deudor ubicado

en España.

Por lo tanto, serán subvencionables:

- Anticipos de facturas: Se podrán anticipar las facturas que tengan un vencimiento no superior a 180 días, a contar desde la fecha de la firma de la operación.

- Prefinanciación: Necesidades de liquidez de la empresa para cubrir los costes de producción y elaboración del bien o servicio objeto de venta en territorio nacional.

Línea ICO Empresas y emprendedores

La línea ICO empresas y emprendedores es el crédito más famoso del ICO, que va dirigido a financiar casi cualquier proyecto en el que quiera invertir un emprendedor o para inversiones y gastos que necesiten cubrir los negocios.

La financiación es de un plazo mínimo de un año y podrá destinarse, entre otros, a desarrollar los proyectos de inversión y/o las necesidades generales de la actividad como las siguientes:

- Necesidades de liquidez tales como gastos corrientes, nóminas, pagos a proveedores,

compra de mercancía, etc. - Necesidades tecnológicas

- Adquisición de activos fijos nuevos o de segunda mano.

- Vehículos turismos e industriales.

- Adecuación y reforma de instalaciones.

- Adquisición de empresas.

- Rehabilitación o reforma de edificios, elementos comunes y viviendas (IVA o impuestos

análogos incluidos) en el caso de comunidades de propietarios, agrupaciones de

comunidades de propietarios y particulares.

Línea Garantía SGR SAECA

Este crédito del ICO va dirigido a cualquier autónomo o pyme que necesite invertir o tenga necesidades de liquidez para su negocio. Como peculiaridad, para acceder a esta línea los negocios tienen que contar con el aval de una Sociedad de Garantía Recíproca (SGR). Estas entidades se dedican a avalar y dar respaldo a proyectos que consideren viables a cambio de un porcentaje de sus futuros beneficios.

La financiación podrá destinarse a:

- Necesidades de liquidez: gastos corrientes, nóminas, pagos a proveedores, compra de mercancía, etc.

- Inversiones dentro y fuera de territorio nacional.

- Adquisición de activos fijos nuevos o de segunda mano.

- Vehículos turismos e industriales.

- Adecuación y reforma de instalaciones.

- Adquisición de empresas.

- Creación de empresas.

ICO exportadores

La línea ICO exportadores va dirigida a autónomos y pequeños negocios que exporten productos fuera de España y que hayan emitido facturas a sus clientes extranjeros que estén impagadas. En este caso, podrán solicitar que se les adelante el importe que no han cobrado o incluso que se financie el coste de producción de los productos que vayan a enviar.

Según el ICO, podrán solicitar financiación, autónomos y empresas con domicilio social en España que emitan facturas derivadas de la venta de bienes y servicios realizada a un deudor ubicado fuera

del territorio nacional. También aquellas que cuenten con un documento acreditativo acordado con una empresa extranjera por el que el comprador se compromete a adquirir bienes.

La financiación podrá cubrir:

- Anticipos de facturas: se podrán anticipar las facturas procedentes de la actividad comercial de la empresa en el exterior, que tengan un vencimiento no superior a 180 días, a contar desde la fecha de la firma de la operación.

- Prefinanciación: necesidades de liquidez de la empresa para cubrir los costes de producción y elaboración del bien o servicio objeto de venta en el exterior.

ICO internacional

La línea ICO internacional sirve para negocios españoles ubicados en el territorio o fuera que estén interesados en conseguir financiación para inversiones o necesidades de liquidez de su actividad en el extranjero.

La financiación podrá destinarse a desarrollar los proyectos de inversión y/o las necesidades

generales para una actividad en el extranjero, entre otras:

- Necesidades de liquidez: gastos corrientes, nóminas, pagos a proveedores, compra de mercancía, etc.Necesidades tecnológicas.

- Inversiones fuera del territorio nacional.

- Adquisición de activos fijos, nuevos o de segunda mano.

- Vehículos turismos e industriales.

- Adecuación y reforma de instalaciones.

- Adquisición de empresas.

- Creación de empresas en el extranjero.

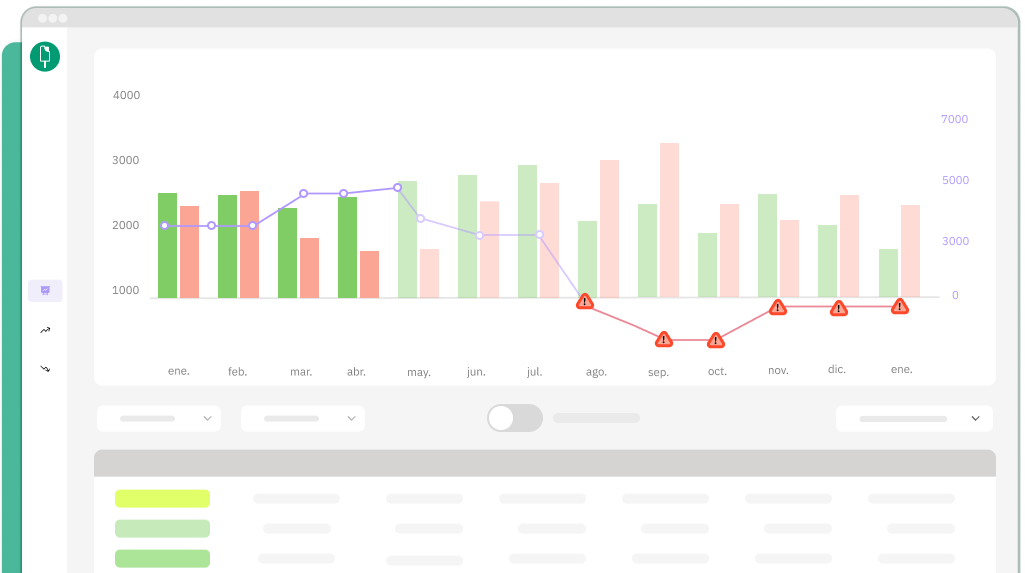

💡 Controla la tesorería de tu negocio de forma automática

Con la solución Quipu Cashflow conseguirás:

- Consolidar todas tus cuentas bancarias: Visualiza tu flujo de caja en tiempo real y entiende cuál es la salud financiera actual y futura de tu empresa.

- Anticiparte a problemas financieros: Haz previsiones a 3, 6 y 12 meses para ver tus obligaciones de pago a futuro y garantizar la estabilidad de tu negocio.

- Tomar las decisiones correctas para crecer: Simula diferentes escenarios y mide el impacto exacto de tus acciones para entender como afectarán a tu liquidez.

📹 Descubre Quipu Cashflow en 1 minuto

Prueba gratuita de 15 días. Sin permanencia. Sin introducir tu tarjeta.

¿Cómo solicitar un crédito ICO?

Para solicitar uno de estos préstamos del ICO, el autónomo tiene que seguir los siguientes pasos:

- Paso 1: Informarse de las opciones disponibles. Lo primero que deberán hacer los autónomos será consultar las opciones disponibles en la web del ICO y seleccionar cuál es la línea de préstamos que más se ajusta a sus necesidades -dependiendo de si quiere adelantar facturas, invertir en el local, exportar…-

- Paso 2: Acudir al banco. Tras haber seleccionado la línea de préstamos que más le interesa, tendrá que dirigirse a su oficina bancaria y explicar los planes que tiene para su negocio. El propio banco empezará a estudiar el proyecto.

- Paso 3: Solicitar la línea ICO. En caso de aceptarse la solicitud, el autónomo deberá firmar el acuerdo en el banco para recibir la financiación ICO.